Виды финансовых стратегий фирмы

Анализ функционирования и развития денежно-кредитной политики Республики Беларусь

После унификации с 20 октября 2011 г. обменного курса белорусского рубля на ОАО «Белорусская валютно-фондовая биржа»начала функционировать единая торговая сессия, на которой осуществляется покупка и продажа иностранной валюты субъектами валютных операций по курсу, сформировавшемуся исходя из спроса и предложения. Стоимость корзины валют составила в результате выхода на единый курс 3 058,6 белорусских рубля.

На 1 января 2012 г. стоимость корзины иностранных валют составила2865,83 рубля, снизившись с 21 октября 2011 г. на 6,3 процента и увеличившись на 171,7 процента с начала 2011 года.

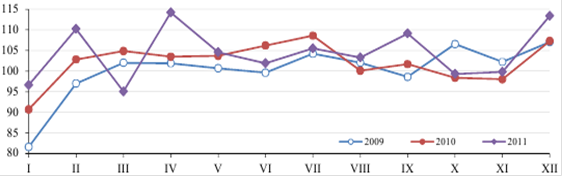

Рублевая денежная масса (денежный агрегат М2*) на 1 января 2012 г. сложилась в объеме 43,4 трлн. рублей и за 2011 год увеличилась на 64,1 процента (за 2010 год - на 27,4 процента) (рисунок 2.1).

Рисунок 2.1 - Динамика рублевой денежной массы, в процентах к предыдущему году

Примечание. Источник: собственная разработка на основании [16]

В отчетном периоде денежный агрегат М2* увеличился в результате роста наличных денег в обороте на 49,4 процента (за 2010 год - на 23,2 процента), рублевых депозитов на 64,8 процента (за 2010 год - на 26,4 процента) и ценных бумаг, выпущенных банками (вне банковского оборота) - на 113,4 процента (за 2010 год - на 88,1 процента). Определяющим фактором в увеличении рублевой денежной массы явился прирост депозитов юридических лиц, удельный вес которых в приросте рублевой денежной массы составил 56 процентов[14].

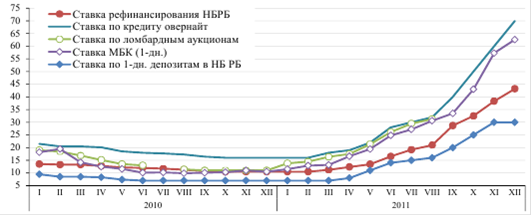

На фоне ускорения инфляционных процессов с начала 2011 года Национальным банком были приняты меры по ужесточению монетарных условий, включая повышение ставки рефинансирования и ставок но операциям Национального банка.

В целях оперативного реагирования на изменение текущей экономической ситуации в стране и усиления защиты рублевых вкладов в банках от инфляции, в 2011 году ставка рефинансирования поэтапно повышалась с 10,5 процента годовых до 45 процентов годовых.

Одновременно с изменением ставки рефинансирования в 2011 году уровень процентных ставок по постоянно доступным операциям регулирования ликвидности (по кредиту овернайт и сделкам СВОП овернайт) был увеличен с 16 до 70 процентов годовых. Процентные ставки по постоянно доступным операциям изъятия ликвидности (по депозитам овернайт) возросли с 7 до 30 процентов годовых. Процентные ставки по аукционным операциям поддержки ликвидности были приближены к верхней границе процентного коридора. Наряду с этим, процентные ставки по двусторонним сделкам СВОП были установлены на уровне ставок по постоянно доступным операциям поддержки ликвидности, что увеличило их значение с 11 до 70 процентов годовых.

Фактическое выравнивание ставок по постоянно доступным операциям регулирования ликвидности с аукционными операциями поддержки ликвидности наряду с переходом с 1 июня 2011 г. к рефинансированию банков только с помощью стандартных инструментов и на рыночных условиях (а со 2 сентября 2011 г. - на срок не более 7 дней) способствовало ужесточению денежно-кредитной политики. В результате принимаемых мер среднее значение процентной ставки на однодневном межбанковском рынке в 2011 г. составило 62,6 процента годовых, увеличившись относительно уровня декабря 2010 г. на 52,1 процентного пункта (рисунок 2.2).

Рисунок 2.2 - Динамика ставок по инструментам регулирования ликвидности и ставки МБК, процентов годовых

Примечание. Источник: собственная разработка на основании [16]

Ситуация на денежных рынках в 2011 г. имела неоднородный характер: в январе-мае 2011 г. прослеживались существенные колебания ликвидности, а с конца мая текущего года в банковской системе наблюдался дефицит ликвидности, при котором, в целях обеспечения нормального платежного процесса, недопущения неплатежей, сглаживания колебаний процентных ставок на рынке межбанковских кредитов, Национальный банк оказывал необходимую ресурсную поддержку банкам. Среднедневной остаток задолженности по операциям поддержания текущей ликвидности банковской системы в 2011 г. составил 2 096,1 млрд. рублей.